目次

お金を借りる人はどこから借りているのか?

借入れをしている方は、一体どこから、どういった貸金業者から借入れを行っているのか、各金融業者が金融庁へ報告したデータを元に説明をします。(平成31年、令和元年の統計)

金融庁資料

消費者向無担保貸金業者の貸付残高(平成31年3月末)

(1)貸付金利別

(2)貸付残高規模別

事業者向貸金業者の貸付残高(平成31年3月末)

(1)貸付金利別

(2)貸付残高規模別

消費者向、事業者向別の貸付残高(平成31年度末)

業態別の貸付残高(平成31年度末)

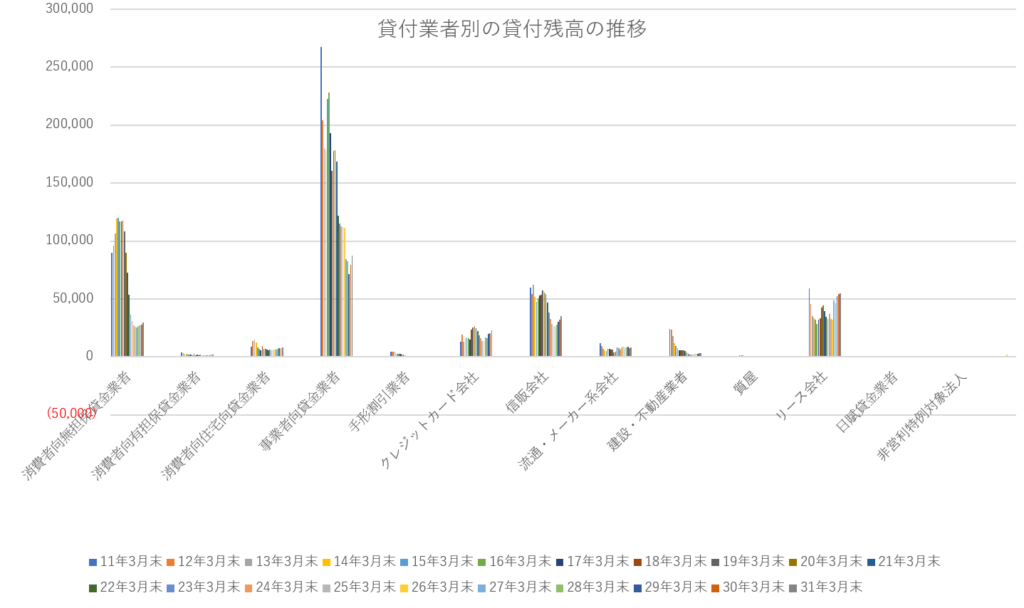

貸付残高の推移について

前回、どれくらいの金利でお金を借りているか分析してグラフ化しましたが今回はどこからどのくらいのお金を借りているのか調査してみました。

まずは貸付残高の推移から、近年の借入の状況を確認しておきましょう。

金融庁が公式ホームページ(https://www.fsa.go.jp/status/kasikin/20191031/index.html)で公開している(2.貸付残高の推移)によりますと、消費者、事業者、どちらも平成21年(2009年)頃から、貸付残高が減少傾向にあります。平成18年に施行された貸金業法の改正に伴う、債務整理の効果の影響が伺えます。また2010年に施行された総量規制は、年収に応じた貸付額の制限をかける内容であり、こちらの効果も貸付残高の減少に紐付いております。

下の図のように消費者向けの貸付残高は平成19年あたりから減少しています。

グレーゾーン金利での借り入れは過払い金請求によってお金が戻ってくる事例が増えたため減少の傾向となりました。

しかしながら、平成31年末は若干の上昇傾向にあり、経済的に困窮している方が増えていることも考えられます。

.png)

.png)

事業者向け貸付については金融緩和もあったので貸付残高は増えそうではありましたが、金融政策の引き締めも同時に行っていたため大きな変動はありません。

消費者向けの貸付と同様に平成31年(令和元年)より上昇傾向にあります。

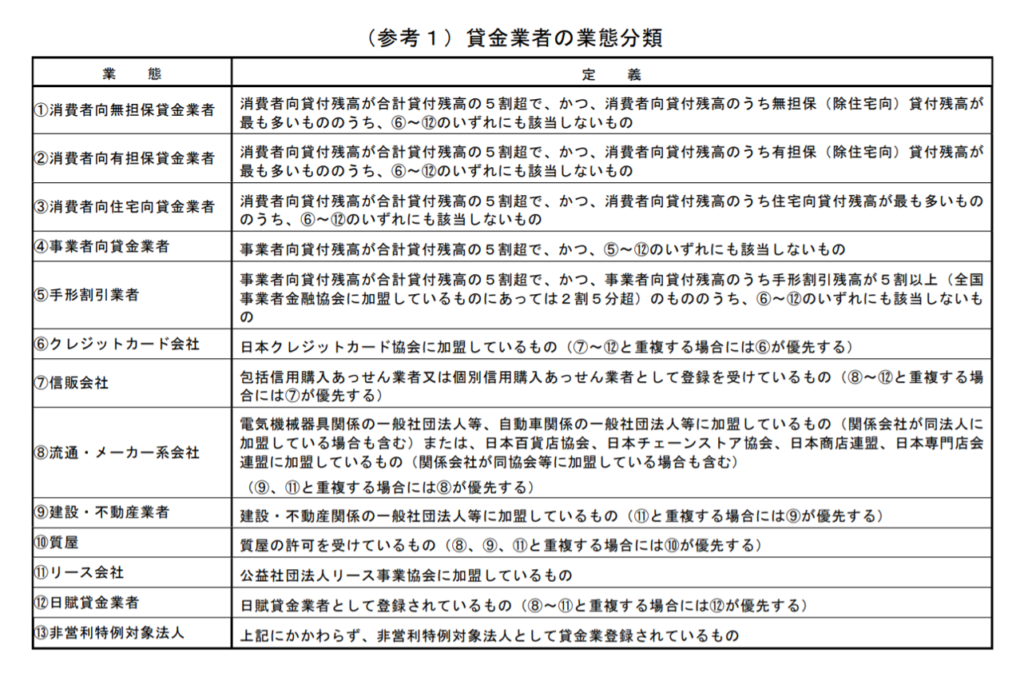

お金の借り先の業態分類

金融庁が分類する貸金業者は下の図の通りです。

- 消費者向無担保貸金業者

- 消費者金融やカードローンなど

- 消費者向有担保貸金業者

- 不動産担保ローンなど

- 消費者向住宅向貸金業者

- 住宅ローン

- 事業者向け業者

- 手形割引業者

- クレジットカード会社

- 信販会社

- クレジットカードなど

- 流通・メーカー系会社

- 建設・不動産業者

- 質屋

- リース会社

- 日賦貸金業者

- 非営利特例対象法人

貸付残高の推移は上記の図の通りで、事業者向け、法人向けの融資、ファクタリングが多いのが分かります。

次に消費者向け無担保貸金業者ですが、こちらは大手や中小の消費者金融、カードローンが当てはまります。年々減少傾向にありましたが、令和元年より再び上昇しています。お金が必要な方が増えているということが予想されます。

一般消費者がお金を借りる先としてイメージするのはクレジットカードもありますが、信販会社もクレジットカードを発行しており、クレジットカード会社と信販会社の借り入れはここ数年でそれほど減少もしていないことが分かります。

クレジットカードはショッピングとキャッシングが可能ですが、これらは景気や貸金業法などの法律に左右されずある程度一定の水準でお金の借り入れが発生しています。

クレジットカードによる買い物やお金の借り入れも返済困難となった場合は任意整理の対象になりますので、任意整理や自己破産、債務整理の相談件数としてはクレジットカードに関わる相談が増えている状況です。

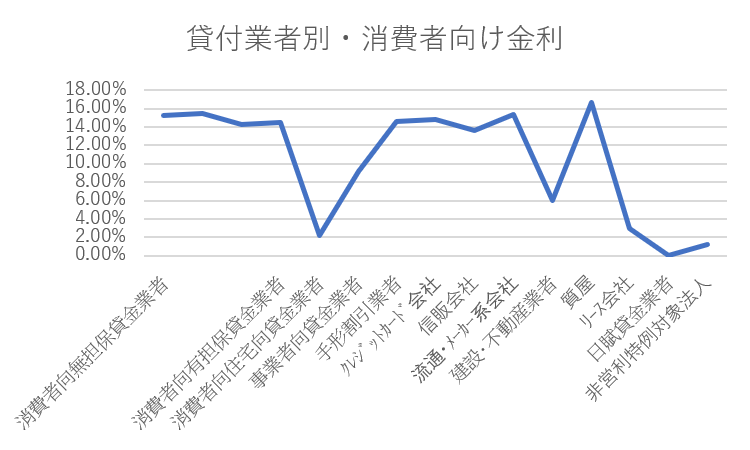

貸金業者の業態別金利について

どれくらいの金利でお金を借りているかの記事で平均的な金利について紹介しましたが、こちらでは貸付業者別の平均金利について説明します。

消費者向けと事業者向けの貸付金利にはその内容から大きな金利差があります。そのため各グラフごとに説明をしてみたいと思います。

消費者向け

カードローンや消費者金融は最大でも20%以下、だいたいが15%前後に収まっている状況です。

住宅向け融資が1番低く2%、建築・不動産やリース会社も低めで約6%、日賦と非営利法人については特殊例なので説明は省略します。

質屋は大黒屋などが買取事業者として貸金業を始めてますが、担保にとるものの価値が低いので無担保とそれほど金利は変わりません。とはいえ、審査方法が全く異なるので質屋からお金を借りたい人も増えています。

なお、今回グラフ化はしていませんが、事業者向けの金利はだいたい平均して6%前後で推移しています。

業態別貸付残高について

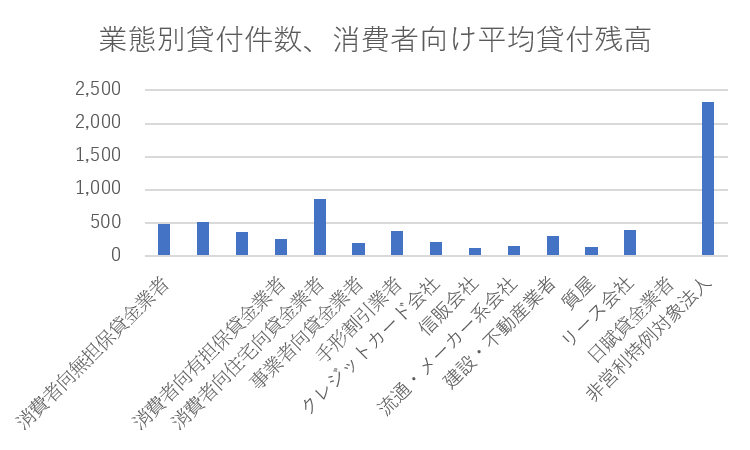

貸付平均額のボリュームを下図のグラフでみていきたいと思います。

消費者向け

非営利特例対象法人は特殊例のため対象外とすると、だいたい50万円弱の借り入れとなっています。

クレジットカード会社、信販会社のクレジットカード利用は比較的少なめで十万円を満たない借り入れです。リボ払いで残高が膨らむケースもありますが、少額での借り入れが多いです。

まとめ

グレーゾーン金利や過払い金請求の兼ね合いで貸金業者がお金を貸す金額は年々減少傾向にありましたが、令和元年から少し上昇傾向にありました。

お金を必要とする方が増えてきているのと、気軽にお金を借りやすくするようなカードローンや消費者金融の広告戦略の取り組みも関係しているでしょう。

その一方で任意整理や自己破産、特定調停などの相談件数は減るどころか増加傾向にあり、その中でも消費者金融などのサラ金やカードローンより、クレジットカードに関わる債務整理の相談が増えています。

完全に返済困難になる前になんとか一括返済できるようにお金を工面するか、一度、弁護士や司法書士に相談することをおすすめします。

当サイトでは全国の弁護士や司法書士を最寄りの地域や目的から検索いただけますので事務所選びで参考にしてみてください。